加密研究機構 bankless 發佈了一篇介紹 veToken 模型的分析文,但 uniswap 認為,veToken 背後的代幣經濟只是一場短期的金錢遊戲,而不具備長期、可持續的經濟利益。

零功能治理代幣

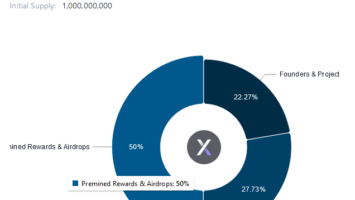

Bankless 在文中提到,許多 defi 協議在 2020 年靠著「無價值的治理代幣」起飛,但持有者僅有治理權,代幣完全沒有其它功能。

Uniswap、Compound 等 DeFi 巨頭藉由治理代幣將協議 TVL 升至數十億美元,而其代幣 COMP、UNI 毫無功能,持有者與協議沒有直接的利益關係,例如獲得現金流、分潤等權益。

這樣的代幣模型雖不理想,但能規避監管審查、使協議能迅速發幣。不過假設用戶最終皆能透過參與治理投票,使代幣持有者能獲得協議分潤,那麼衡量協議的盈利能力、收入多寡就很重要了。

而在目前與協議無利益關係的情況下,加上 DeFi 協議釋出大量治理代幣作為用戶與協議互動的獎勵,幣價崩盤,雖然部分協議 TVL 持續上升,但主流的 DeFi 1.0 代幣普遍表現不佳。

Uniswap (UNI) 去年五月達到歷史高點 45 美元,目前約 10 美元,跌幅超過七成。

veToken

由 Curve Finance (CRV) 提出的 veToken 為代幣持有者創造了經濟利益,透過鎖定代幣 (通常為 1 – 4 年),用戶對協議做出了長期承諾 (無法拋售代幣),同時比起其他未鎖幣的持有者也獲得了高達 2.5 倍 CRV 收益。

儘管存在流動性、賄賂等風險,但 Convex Finance (CVX)、Frax Share (FXS)、Ribbon Finance (RBN)、Hundred Finance (HND) 皆透過將代幣模型 ve 化而在幣價上取得成功。

Uniswap 創辦人的反駁

Uniswap 創辦人 Hayden Adams 則是在 Bankless 推文下方駁斥:

veToken 作為一種實驗是很好的,使用這種代幣模型的項目也沒有問題,我們都會從中學習到很多,但對我而言,這更像是一場短期的金錢遊戲,而不具備長期、可持續的經濟利益,且引入複雜的經濟博弈論往往對大戶更有利,而不是其他人。

以目前 Uniswap (UNI) 來看,Hayden Adams 在此議題發聲如同自找麻煩,用戶回覆:

所以我拜託你在 UNI 代幣經濟上做點什麼;所以長期持有 UNI 有什麼優勢?

也有人呼籲 Adams 採用 veToken 模型,認為這將有助於協議資產規模的大幅度提升。

本文轉自網路,如有侵權請來信告知,本網站不代表任何投資建議,僅提供資訊,若用戶有任何投資相關行為皆與本站無關

本網站所載的任何資訊均不構成投資建議,投資有賺有賠,投資人應獨立判斷,審慎投資,自負風險